Поскольку хедж-фонды получают рекордные прибыли в одном из самых рискованных уголков долгового рынка, продукты, обеспечивающие эту прибыль, теперь привлекают все больше основных инвесторов, сообщает агентство Bloomberg.

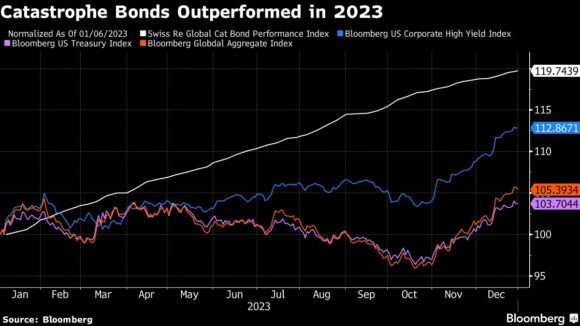

Катастрофные облигации, которые в прошлом году легли в основу наиболее эффективной стратегии хедж-фондов, принесли прибыль, превосходящую прибыль других продуктов с фиксированным доходом с высоким уровнем риска. В 2023 году ценные бумаги подорожали на 20% по сравнению с 13% высокодоходных корпоративных облигаций США. Казначейские облигации США выросли примерно на 4%.

Никлаус Хилти, руководитель отдела стратегий, связанных со страхованием инвестиционного подразделения Credit Suisse, которое сейчас является частью UBS Group AG, говорит, что такие ошеломительные доходы подогревают аппетит к так называемым ккатастрофным облигациям в кругах, выходящих за рамки хедж-фондов.

«В последнее время интерес среди институциональных инвесторов возрос», — сказал Хилти. «Даже если мы считаем, что эти доходы не будут воспроизведены в 2024 году, мы считаем, что небольшие вложения в класс активов могут иметь смысл для инвесторов с целью диверсификации инвестиционных портфелей».

Катастрофные облигации используются страховой отраслью для защиты от убытков, слишком больших для покрытия. Вместо этого этот риск переносится на инвесторов, готовых принять вероятность того, что они могут потерять часть или даже весь свой капитал в случае катастрофы. Взамен они могут получить огромную прибыль, если не произойдет заранее предусмотренная контрактом катастрофа.

Рынок катастрофных облигаций существует уже несколько десятилетий, но в последнее время он возродился из-за погодных явлений, вызванных изменением климата. В сочетании с высокой на протяжении десятилетий инфляцией, которая увеличила стоимость восстановления после стихийных бедствий, катастрофные облигации привлекли рекордный уровень активности эмитентов и инвесторов.

В то же время некоторые катастрофные облигации были выпущены с более жесткими триггерными положениями, что благоприятствует инвесторам и фондам катастрофных, поскольку снижает вероятность выплаты.

В число хедж-фондов, получивших в прошлом году огромную прибыль по катастрофным облигациям и другим ценным бумагам, связанным со страхованием, входят Fermat Capital Management, Tenax Capital и Tangency Capital.

По данным Bloomberg, в то время как нишевые инвесторы хедж-фондов продолжают доминировать на рынке катастрофных облигаций, все больше основных институциональных инвесторов наращивают свое присутствие. В их число входят Schroders Plc, GAM Holding AG и Credit Agricole SA. Это совпало с ростом предложения таких ценных бумаг: в прошлом году страховщики увеличили выпуск на 50%.

Дэниел Инейхен, руководитель отдела управления портфелем Schroders, курирующий ценные бумаги, связанные со страхованием, на сумму около $5 млрд, говорит, что высокая доходность, а также привлекательность катастрофных облигаций в качестве диверсификатора портфеля стимулируют бизнес для управляющего активами. Он отмечает, что четверть инвесторов, стремившихся получить доступ к катастрофным облигациям Schroders за последние шесть месяцев, являются новичками в команде компании по катастрофным облигациям.

По словам Инейхена, большой новый интерес исходит от институциональных инвесторов и платформ управления активами.

Фонд катастрофных облигаций Schroders, ориентированный на американских инвесторов и запущенный в середине прошлого года, уже привлек $100 млн, сказал он. «Мы ясно видели, что темой года были катастрофные облигации» и «мы видим очень привлекательные модели доходности в 2024 году».

Swiss Re, которая уже давно занимается торговлей катастрофными облигациями, расширяет свою стратегию. В июле 2022 года перестраховщик учредил инвестиционного менеджера Swiss Re Insurance-Linked Investment Advisors Corp., который контролирует капитал третьих сторон и в настоящее время имеет под управлением активы на сумму около $1,5 млрд.

Учитывая текущую траекторию рынка, эти активы могут превысить $2 млрд к 2025 году, сказала Мария Джованна Гуттери, директор по инвестициям группы. По ее словам, доходность выражается двузначными числами, и это привлекает интерес со стороны растущего числа инвесторов, не являющихся специалистами в области ILS.

Конечно, инвесторы, входящие в катастрофные облигации, берут на себя очень сложные и очень рискованные инструменты, которые не движутся в тандеме с остальным рынком. А когда вступают в силу условия оплаты, потери могут быть значительными.

По оценкам страхового брокера Aon Plc, к концу третьего квартала 2023 года глобальный рынок ценных бумаг, связанных со страхованием, достиг около $100 млрд. По данным площадки Artemis, которая отслеживает рынок ILS, только выпуск катастрофных облигаций в 2023 году достиг рекордного уровня в более чем $16 млрд, включая неимущественные и частные операции, в результате чего общий рынок ценных бумаг достиг $45 млрд.

«Премия за риск значительно увеличилась за последние два года, и, что наиболее важно, структуры снизили риски, поэтому рынок находится в более благоприятном состоянии, чем в недавнем прошлом», — сказал Хилти.

В прошлом году все сложилось для инвесторов в катастрофные облигации. Бретт Хоутон, управляющий директор Fermat, который управляет активами на сумму около $10,8 млрд, описывает 2023 год как «год единорога» с «сильным интересом инвесторов и необходимостью страхового рынка выпускать все больше и больше».

Недавний рост катастрофных облигаций был подкреплен тем фактом, что сезон ураганов был мягче, чем в 2022 году, а это означает, что держателям облигаций пришлось покрывать меньше убытков. Хотя все согласны с тем, что будет трудно добиться повторения этих исключительно благоприятных обстоятельств, Хоутон сказал, что инвесторы по-прежнему видят «привлекательную прибыль».

Хилти заявил, что в этом году не обязательно повторять успехи 2023 года, чтобы ценные бумаги оставались привлекательными для инвестиций.

«Мы ожидаем, что рынок успокоится после самых широких спредов, но останется на очень здоровом уровне», — сказал он. «Более высокие процентные ставки, которые могут оставаться высокими в течение длительного времени, также помогают обеспечить положительную прибыль».

Катастрофные облигации всегда будут оставаться «нишевой инвестицией», сказал Хилти. Но те инвесторы, которые готовы взять на себя риски, пытаются закрепиться после того, как «более сильный импульс и более высокие премии за риск», которых они ждали, теперь наступили, сказал он.

Авторы: Шерил Тиан, Тонг Ли, Гаутам Найк, Bloomberg

Перевод с англ. подготовлен порталом Allinsurance.kz