5 октября 2017 г. в Алматы «S&P Global Ratings» провел семинар для представителей страховых компаний на тему «Перспективы развития страхового рынка Казахстана». Спикером выступила Екатерина ТОЛСТОВА, заместитель директора «Финансовые институты «S&P Global Ratings». Редакция предлагает вниманию читателей очерки, подготовленные по итогам мероприятия по темам: «Особенности онлайн-cтрахования: может ли измениться рынок страхования в Казахстане?» и «Международная практика страхования катастрофических рисков».

К теме онлайн-страхования в текущей момент возникает много вопросов. Каково будет влияние онлайн-страхования на казахстанский страховой рынок? Переходить ли на онлайн-технологии или это - «скользкая дорожка», которой стоит избегать?

Проще всего понять перспективы онлайн-страхования можно на примере перехода на эти технологии автострахования, поскольку этот вид страхования - самый массовый и розничный. И как показывает опыт других стран, именно в этом классе начинает работать онлайн-страхование, хотя также возможна работа в сегменте страхования туристов, медицинском страховании и прочих классах ответственности и страхования личного имущества.

Проще всего понять перспективы онлайн-страхования можно на примере перехода на эти технологии автострахования, поскольку этот вид страхования - самый массовый и розничный. И как показывает опыт других стран, именно в этом классе начинает работать онлайн-страхование, хотя также возможна работа в сегменте страхования туристов, медицинском страховании и прочих классах ответственности и страхования личного имущества.

Доля обязательного страхования гражданско-правовой ответственности владельцев транспортных средств (ОС ГПО ВТС) в портфеле страхового рынка разных странах представлена на рисунке 1. Из анализа данных, которые нам были доступны, становится понятно, что чем ниже экономический уровень развития той или иной страны, тем выше доля автострахования в структуре страхового портфеля рынка. Например, в Македонии эта доля составляет 50 %, а в Австрии и Германии эта доля составляет 20 - 25 %. Но на внедрение новых технологий влияют и другие факторы, такие как эволюция предпочтений потребителей в способе потребления услуг, а также проникновение Интернета и развитии интернет-технологий в целом. В среднем по Европе автострахование составляет около 38 % объёма премий по страхованию иному, чем страхование жизни.

Если говорить о Республике Казахстан, то доля автострахования составляет в среднем около 25 % и в настоящий момент реализуются несколько программ, в рамках которых будет проводиться внедрение онлайн-страхования, а именно:

Если говорить о Республике Казахстан, то доля автострахования составляет в среднем около 25 % и в настоящий момент реализуются несколько программ, в рамках которых будет проводиться внедрение онлайн-страхования, а именно:

• Программа по развитию сферы услуг в Республике Казахстан до 2020 г.

• Концепция развития финансового сектора Республики Казахстан до 2030 г.

• Национальная стратегия повышения финансовой грамотности населения

• План мероприятий по реализации Государственной программы "Информационный Казах- стан-2020".

Но на что стоит обратить внимание. Для нас был большой неожиданностью тот факт, что в Казахстане присутствует сильная волатильность проникновения автострахования. К примеру, в 2015 году(см. рисунок2) проникновение автострахования составило 100 %, а уже в 2016 году эта доля сократилась до 94 %. Мы видим две причины такой волатильности. Первая - наличие полисов, которые заключаются на короткий срок, то есть до 6 месяцев, и владельцы не перезаключают договоры страхования. Вторая - некоторые автовладельцы рассматривают страхование своего авто как бесполезную трату денег и просто избегают страхования. Ситуация, наблюдаемая в Казахстане, не является какой-то уникальной, даже в некоторых развитых странах Европы есть подобная статистика: незастрахованных автомобилей в Германии - около 1 %, а в Италии - около 8 %. В случае каждой страны причины неполного покрытия автострахованием различны. К примеру, в Италии только 92 % автомобилей застрахованы и это объясняется в большей степени наличием мошеннических схем, которые процветаю на юге страны.

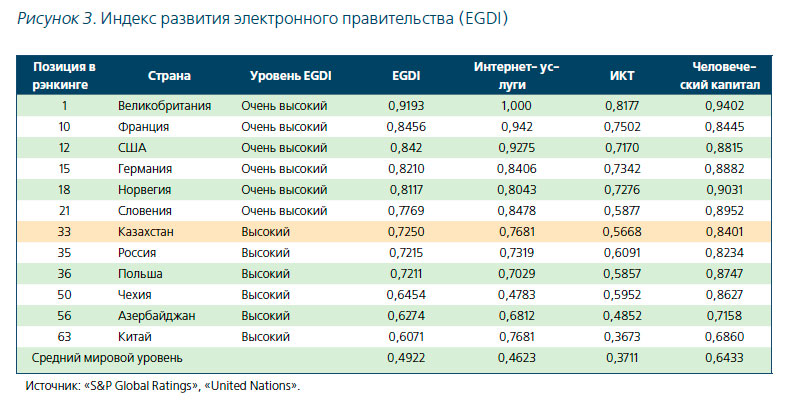

В совокупности все факторы, которые так или иначе определяют рынок автострахования в разных странах, влияют на доступность страхования для потребителя и в какой-то период времени становятся определяющими для развития онлайн-технологий по продаже автострахования. Но страховой рынок в отдельной стране нельзя рассматривать в отрыве от происходящих в ней макроэкономических тенденций. Индекс развития электронного правительства (EGDI), который как раз и отражает желание и возможности правительства стран по внедрению цифровых и информационных технологий на основе оценки:

• степени охвата и качества интернет-услуг;

• уровня развития информационно-коммуникационных технологий (ИКТ);

• человеческого капитала; является объективным показателем.

И Казахстан в рейтинге EGDI занимает 33 позицию (см. рисунок3) из всех стран мира, что говорит о наличии хорошей базы и предпосылок для развития и продвижения онлайн-технологий и услуг среди населения.

Но сами по себе предпосылки ещё не решают вопроса доступности онлайн-страхования в малонаселённых и труднодоступных районах страны. Можно долго говорить о перспективах, которые упоминаются в Программе «Информационный Казахстан-2020» (количество пользователей Интернета в 2020 г. - 78 %; уровень компьютерной грамотности - 80 %; доля электронной коммерции в общем рынке товаров и услуг в 2020 г. - 10 %), но фактически необходимо понимать, какая часть из не охваченного онлайн- услугами и интернет-технологиями населения проживает в труднодоступных регионах.

К примеру, в результате проведённого исследования было определено, что в Казахстане доля пользователей Интернета, которые проживают в Алматы, составляет 35 %. Тогда можно предположить, что проникновение Интернета в сельских районах - очень низкое и эта категория населения ещё долго останется вне доступна для онлайн-сервисов. То есть, если Казахстан имеет очень хороший уровень развития информационно-коммуникационных технологий, то это совсем не означает, что онлайн-страхование «пойдёт на ура».

Другие исследования, которые проводились по всему миру, дают статистику о том, что только 7 % мировой торговли осуществляется онлайн: онлайн-торговля занимает 3,11 % от ВВП в мире, причём 2,6 % - в Европе (см. рисунок4) и доля интернет-торговли в Казахстане составляет значительно менее 1 %. Несмотря на такие фактически низкие показатели, Казахстан имеет хорошие перспективы, учитывая, что к 2020 году планируется достичь доли электронной коммерции в общем рынке товаров и услуг на уровне 10 %. Тем не менее если вернуться к опыту Европы, то видно, что в развитых странах доля онлайн- коммерции в ВВП не превышает 2,5-3 % и только Великобритания стоит в этом ряду особняком с показателем доли интернет-торговли на уровне 6,1 %.

Другие исследования, которые проводились по всему миру, дают статистику о том, что только 7 % мировой торговли осуществляется онлайн: онлайн-торговля занимает 3,11 % от ВВП в мире, причём 2,6 % - в Европе (см. рисунок4) и доля интернет-торговли в Казахстане составляет значительно менее 1 %. Несмотря на такие фактически низкие показатели, Казахстан имеет хорошие перспективы, учитывая, что к 2020 году планируется достичь доли электронной коммерции в общем рынке товаров и услуг на уровне 10 %. Тем не менее если вернуться к опыту Европы, то видно, что в развитых странах доля онлайн- коммерции в ВВП не превышает 2,5-3 % и только Великобритания стоит в этом ряду особняком с показателем доли интернет-торговли на уровне 6,1 %.

Другим важным фактором для развития онлайн-страхования являются предпочтения населения в отношении видов товаров и услуг, которые приобретаются в интернет- сети. На основе статистического исследования Министерства национальной экономики Республики Казахстан, проведённого путём опроса 21 000 домашних хозяйств, было выяснено распределение пользователей по видам товаров и услуг, заказанных через интернет- сеть (см. рисунок5). Можно увидеть, что покупку финансовых услуг в Интернете осуществляют всего 3,6 %, а наибольшее количество пользователей - 49,5 % - покупают в Интернете одежду, обувь и спортивные товары. Такая низкая доля пользователей Интернета, которая покупает финансовые он- лайн-услуги в Казахстане, связана в первую очередь с тем, что финансовые продукты являются довольно сложными и в большинстве случаев требуют личного присутствия в офисе финансового учреждения из-за требований законодательства. Немаловажный вклад в такой тренд вносят также несовершенные на сегодняшний день информационно-коммуникационные технологии. Эти выводы подтверждают и другие результаты исследования Министерства в части распределения пользователей по видам оплаты товаров и услуг через Интернет. Было выяснено, что 15,6 % пользователей используют Интернет для покупки товаров и услуг, 50,3 % пользователей осуществляют покупки на сумму от 5 до 25 тыс. тенге, но только 9 % используют интернет-банкинг, что свидетельствует о недоверии интернет-платежам и предпочтение оплаты наличными (см. рисунок 6).

Безусловно, перспективы развития онлайн-торговли в Казахстане очень хорошие, если учесть планы по росту интернет-пользователей в 2020 году до уровня 78 %. Хотя уже сейчас около 73 % взрослого населения пользуются Интернетом, но при этом 82,1 % не видят потребности в использовании Интернета.

Безусловно, перспективы развития онлайн-торговли в Казахстане очень хорошие, если учесть планы по росту интернет-пользователей в 2020 году до уровня 78 %. Хотя уже сейчас около 73 % взрослого населения пользуются Интернетом, но при этом 82,1 % не видят потребности в использовании Интернета.

Одним словом,на вопрос «Почему приобретение финансовых услуг онлайн не востребовано?» однозначного ответа нет. Скорее, это комплекс взаимосвязанных факторов, совокупность которых даёт такой эффект. В этом контексте было бы интересно рассмотреть опыт стран, которые добились очень хороших показателей по доле онлайн-страхования.

Зарубежный опыт онлайн-страхования

Наиболее интересным с точки зрения достигнутых результатов (доля интернет-торговли в ВВП составляет 6,1 %) является Великобритания. Прежде всего это связно с национальной политикой государства по продвижению онлайн- услуг и торговли. Имеющиеся статистические данные по продажам онлайн-полисов свидетельствуют о взрывном росте продаж, которые с 2007 по 2014 год выросли более чем в 2 раза - до 67 %. Причём 2/3 всех страховых полисов (автострахования) покупается через сайты-агрегаторы. Первый сайт-агрегатор Confused.com был запущен в 2001 году и он предоставил страхователям возможность быстро и эффективно сравнивать цены страховщиков на одни и те же страховые продукты, что привело к коренному изменению системы продаж и изменению бизнес-модели: росту расходов на IT и снижению тарифов, сокращению затрат на маркетинг и содержание колл-центров.

Наиболее интересным с точки зрения достигнутых результатов (доля интернет-торговли в ВВП составляет 6,1 %) является Великобритания. Прежде всего это связно с национальной политикой государства по продвижению онлайн- услуг и торговли. Имеющиеся статистические данные по продажам онлайн-полисов свидетельствуют о взрывном росте продаж, которые с 2007 по 2014 год выросли более чем в 2 раза - до 67 %. Причём 2/3 всех страховых полисов (автострахования) покупается через сайты-агрегаторы. Первый сайт-агрегатор Confused.com был запущен в 2001 году и он предоставил страхователям возможность быстро и эффективно сравнивать цены страховщиков на одни и те же страховые продукты, что привело к коренному изменению системы продаж и изменению бизнес-модели: росту расходов на IT и снижению тарифов, сокращению затрат на маркетинг и содержание колл-центров.

Была трансформирована сама парадигма процесса продаж, поскольку произошло снижение влияния на выбор покупателя бренда и репутации как важного фактора выбора страховой компании до появления сайтов-агрегаторов и определяющим фактором стала цена страхового продукта. Для страховщиков появление сайтов-агрега- торов позволило снизить издержки бизнеса и сфокусировать внимание не только на традиционных факторах, но и на потребительских предпочтения клиентов. Несмотря на развитие сайтов-агрегаторов и рост показателей онлайн-страхования, остаётся много недовольных (в том числе и регулятора) деятельностью сайтов-агрегаторов. Это связано с неконтролируемостью деятельности сайтов-агрегаторов, которые могут по договорённости с отдельными страховщиками производить скрытые манипуляции для селекции лучших рисков. Это вызывает справедливое недовольство, но пока ничего с этим поделать не могут.

Для Казахстана опыт Великобритании может быть интересен, поскольку традиционно казахстанские страховщики несут значительные расходы по организации процесса продаж в автостраховании, но запуск такой системы будет связан со значительными расходами на развитие ИТ-систем, которые окупятся только за несколько лет.

Несмотря на небольшую территориальную удалённость Великобритании от континентальной Европы, картина онлайн-страхования значительно отличается. В Европе использование страховых сайтов- агрегаторов остаётся существенно ниже, чем в Великобритании и он- лайн-продажи в некоторых странах Европы составляют менее 1 % страховой премии-брутто. В большинстве своём страхователи в Европе остались лояльны брокерскому и агентскому каналам продаж (см. рисунок 6). Почему наблюдается такая разница?

Если, к примеру, взять Италию, то уровень агентских продаж в этой стране составляет 80,5 %, что объясняется фактором наличия мошенничества, особенно на юге Италии. Поэтому страховщики предпочитают агентский канал продаж онлайн-страхованию, поскольку агентский канал может предложить значительно больше возможностей по селекции рисков.

В Германии также высока доля агентских продаж - 58,5 %, что опять же связано с традиционно налаженными отношения между страховщиками и агентами. Через агентский канал страхователь, который, как правило, является приверженцем какой-либо страховой компании, может купить полис дешевле за счёт долгосрочных отношений с агентом и страховщиком, а также за счёт того, что страхование физических лиц в Германии не ограничивается только автострахованием и страхователь может получить скидку по всей своей страховой программе.

В странах Скандинавии граждане очень привержены страхованию и предпочитают страховать практически всё, поэтому превалирование агентского канала продаж в этих странах также очень серьёзное, но кроме этого добавляется ещё один интересный фактор, который «привязывает» страхователя, - это кросс-продажи. Наличие таких преференций, которые страхователь получает в рамках личных взаимоотношений с агентом и страховщиком, невозможно в случае онлайн-страхования.

Учитывая такую специфику страховых рынков континентальной Европы, можно сделать вывод, что даже развитие информационных и интернет-технологий, высококачественных и удобных сайтов- агрегаторов не способно изменить привычный и выгодный для страхователей процесс покупки страхования через брокера или агента.

Другой интересный опыт - это опыт России. Несмотря на то, что единая страховая онлайн-база начала функционировать в Казахстане с 2008 года, а в России только с 2016 года, Россия с 1 июля 2015 г. законодательно закрепила за страховыми компаниями право заключать договоры онлайн. До 1 января 2017 г. было заключено около 330 тыс. электронных полисов и многие страховщики, едва начав эту практику, быстро её свернули. С 1 января 2017 г. страховщики стали обязаны заключать договоры онлайн и на начало августа 2017 г. было заключено 3 млн договоров обязательного страхования гражданской ответственности владельцев транспортных средств (ОСАГО), что составляет порядка 12 % всех заключённых договоров ОСАГО. Такая популярность онлайн-стра- хования прежде всего объясняется ограничением возможности купить

Другой интересный опыт - это опыт России. Несмотря на то, что единая страховая онлайн-база начала функционировать в Казахстане с 2008 года, а в России только с 2016 года, Россия с 1 июля 2015 г. законодательно закрепила за страховыми компаниями право заключать договоры онлайн. До 1 января 2017 г. было заключено около 330 тыс. электронных полисов и многие страховщики, едва начав эту практику, быстро её свернули. С 1 января 2017 г. страховщики стали обязаны заключать договоры онлайн и на начало августа 2017 г. было заключено 3 млн договоров обязательного страхования гражданской ответственности владельцев транспортных средств (ОСАГО), что составляет порядка 12 % всех заключённых договоров ОСАГО. Такая популярность онлайн-стра- хования прежде всего объясняется ограничением возможности купить

полис ОСАГО в офисах страховых компаний в отдельных регионах, которые являются сверхубыточными для страховщиков. И если в Великобритании цена является определяющим фактором при покупке страховки онлайн, то в России бренд страховщика имеет всё- таки пока определяющее значение, поскольку 67 % всех заключённых полисов е-ОСАГО приходится на 5 страховых компаний, входящих в топ-10 страховых компаний по объёму премии.

Что нужно учитывать при внедрении онлайн-страхования?

Основываясь на опыте стран, которые внедрили в той или иной форме онлайн-страхование, можно сказать, что существуют определённые сложности и риски для онлайн- страхования.

Прежде всего - это возникновение киберугроз, которые создают необходимость в совершенствовании систем защиты информации. Причём это важно не только для страховщиков, но и для страхователей, поскольку страхование основано на использовании персональных данных.

Другой большой проблемой является мошенничество, которое в большинстве случаев связано с созданием сайтов-клонов, посредством которых мошенники вводят в заблуждение страхователей и похищают деньги. Либо как в России - предоставление недостоверных данных, которые позволяют получить меньшую стоимость полиса.

Для обеспечения функционирования реального онлайн-стра- хования, а не просто реализации возможности заказа полиса онлайн является интеграция информационных систем страховых компаний с системами государственных органов, поскольку некорректное внесение данных страхователем в учётную систему страховщика и отсутствие проверки этих данных на подлинность влечёт на определённом этапе отказ в страховой выплате, а в случае отсутствия данных о страховом полисе у проверяющих государственных органов для страхователя могут возникнуть ситуации со штрафами и санкциями.

В настоящее время широкое распространение получили компании Insurtech, которые на основе высокотехнологичных сервисов могут конкурировать в сфере продаж страховых продуктов, но все перечисленные риски всё-таки оставляют за страховщиками доминирующее положение на рынке и даже в сфере онлайн-продаж. Приверженность онлайн-технологиям выказывают всё-таки люди более молодого возраста и страховщики ставку делают именно на них.

В настоящее время широкое распространение получили компании Insurtech, которые на основе высокотехнологичных сервисов могут конкурировать в сфере продаж страховых продуктов, но все перечисленные риски всё-таки оставляют за страховщиками доминирующее положение на рынке и даже в сфере онлайн-продаж. Приверженность онлайн-технологиям выказывают всё-таки люди более молодого возраста и страховщики ставку делают именно на них.

Для Казахстана внедрение онлайн-страхования,судя по имеющемуся опыту внедрения этих технологий, будет иметь определённые выгоды и преимущества:

- Клиенты будут иметь доступ к более полному объёму информации и смогут осуществлять свой выбор страхового продукта на основе быстрого анализа предложений многих страховых компаний.

- Компании будут иметь возможность посредством технологий узнавать о потребностях клиентов, более точно оценивать риски и персонифицировать предложения для клиентов.

- Более крупные компании (которые, как правило, являются дочерними компаниями банков) обладают большими возможностями для развития в сегменте онлайн- продаж, используя возможности кросс-продаж финансовых продуктов или финансируя развитие ИТ-инфраструктуры.

- Переход в Интернет для продажи страховых продуктов, возможно, приведёт к снижению расходов страховых компаний, связанных с каналами продаж, что позволит повысить рентабельность страхового бизнеса и сконцентрироваться на потребностях клиента, а не агента.

- Использование Интернета и цифровых технологий позволит повысить доступность страховых услуг в отдалённых регионах.

- Рост конкуренции между страховыми компаниями и давление на тарифы в условиях свободного ценообразования приведёт к росту продуктовой линейки страховых продуктов и соответственно - к развитию розничного сегмента страхового рынка.

С точки зрения рейтингового агентства, для оценки перспектив рынка при введении онлайн-стра- хования в Казахстане мы видим возможное снижение операционных издержек и повышение прибыли, которое приведёт к большей рентабельности капитала страховых компаний. Другие риски, связанные со страховыми продуктами, с развитием онлайн-страхования позволят компаниям расширить продуктовую линейку и нарастить объёмы бизнеса без существенных расходов и убытков и тем самым повлиять на качество оценки страхового сектора в целом и оценку отдельных компаний.

Источник: Журнал «Рынок Страхования»