8.2. Непропорциональное перестрахование. Перестрахование эксцедента убытка (Excess of Loss, XL)

Удержание, лимит ответственности

Перестрахование эксцедента убытка устроено несколько иначе, чем обсуждавшиеся до этого облигаторные договоры пропорционального перестрахования. При пропорциональных договорах передача риска была привязана к страховой сумме, а при перестраховании эксцедента убытка на первое место входит величина убытка. Здесь вне зависимости от страховой суммы прямой страховщик самостоятельно оплачивает все произошедшие убытки по рискам, входящим в определенный класс бизнеса, прописанный в договоре, вплоть до определенного лимита, то есть собственного удержания. (Для этой величины применимы и другие названия, упоминавшиеся выше). Перестраховщик же оплачивает весь убыток сверх собственного удержания перестрахователя, вплоть до определенного в договоре лимита собственной ответственности.

Таким образом, в отличие от пропорциональных облигаторных договоров, где перестраховщик платит заранее известную долю в каждом убытке, подпадающем под условия договора, при перестраховании эксцедента убытков перестраховщик платит только тогда, когда величина убытка превышает собственное удержание перестрахователя. Но когда это происходит, он оплачивает всю ту часть убытка, которая превосходит собственное удержание перестрахователя, но не более величины лимита своей ответственности.

Договоры WXL/R и CatXL

Все договоры облигаторного перестрахования эксцедента убытка можно поделить на два больших класса: договоры, защищающие от отдельного риска, WXL/R (working XL per risk; любое требование для индивидуального риска может привести договор в действие) и договоры на случай катастрофических событий, CatXL (событие, вызвавшее убыток, должно привести к одновременной реализации нескольких рисков и нанести суммарный убыток больше собственного удержания, установленного договором, чтобы привести договор в действие). Эти договоры удовлетворяют нужды тех страховщиков, которые желают получить перестраховочную защиту, по крайней мере от крупных убытков, и в то же время оставить себе настолько много страховых премий, насколько это возможно. Однако эти страховщики получают в результате риск, который больше, чем при пропорциональном страховании, поскольку перестраховщик не обеспечивает никакой защиты от убытков, которые меньше собственного удержания.

Перестрахование эксцедента убытка имеет гораздо более короткую историю, чем пропорциональное перестрахование: подобные договоры не использовались до 1970-х годов. Одной из причин этого может быть то, что, в отличие от пропорционального перестрахования, метод распределения страховой премии между перестрахователем и перестраховщиком не имеет явного выражения в условиях договора. Скорее, в самом начале перестраховщик должен оценить размер будущих убытков, которые ему предстоит оплатить согласно этому договору. Для этого есть два основных метода.

Методы ценообразования в непропорциональном перестраховании

Цена, основанная на опыте

Этот метод базируется на статистике убытков в прошлом. При правильно внесенных поправках статистика прошлых убытков может дать весьма точную картину для ожидаемых убытков в будущем.

Цена, основанная на подверженности риску

Если адекватная статистика по прошлым убыткам не доступна, то перестраховщик может попытаться подыскать сходный портфель рисков, для которого имеется достаточная статистика убытков. Тогда он может попытаться рассчитать объем своих будущих убытков, учитывая разницу между портфелем, для которого он определяет тариф, и портфелем, с которым он его сравнивает. Таким образом, при определении цены перестрахования не используется информация о событиях, вызвавших убытки, а вместо этого ожидаемые выплаты оцениваются исходя из информации о рисках, составляющих портфель.

Сейчас оба эти метода находят широкое применение, и облигаторное перестрахование эксцедента убытка стало важнейшим инструментом при защите прямых страховщиков от крупных и одновременных убытков.

Описанные ниже события, повлекшие выплаты, иллюстрируют, как работают договоры WXL/R и CatXL

После применения всех пропорциональных облигаторных договоров собственное удержание прямого страховщика составило 8 млн Для дополнительной защиты собственного удержания, то есть для защиты от крупных убытков, которые не будут однако превышать 8 млн и которые прямой страховщик должен оплачивать самостоятельно, независимо от выплат перестраховщиков по пропорциональным договорам, он покупает лэйер WXL/R 6 млн xs 2 млн (то есть по этому договору его собственное удержание составит 2 млн, а лимит ответственности перестраховщика составит 6 млн, что, кстати, и дает 8 млн). А для дополнительной защиты от катастрофических рисков (например, землетрясения) он приобретает лэйер CatXL 9 млн xs 4 млн (То есть если суммарный убыток, вызванный катастрофическим событием, превысит 4 млн, то излишек будет оплачен перестраховщиком, но не более 9 млн).

Перестрахование эксцедента убыточности (Stop-loss, SL)

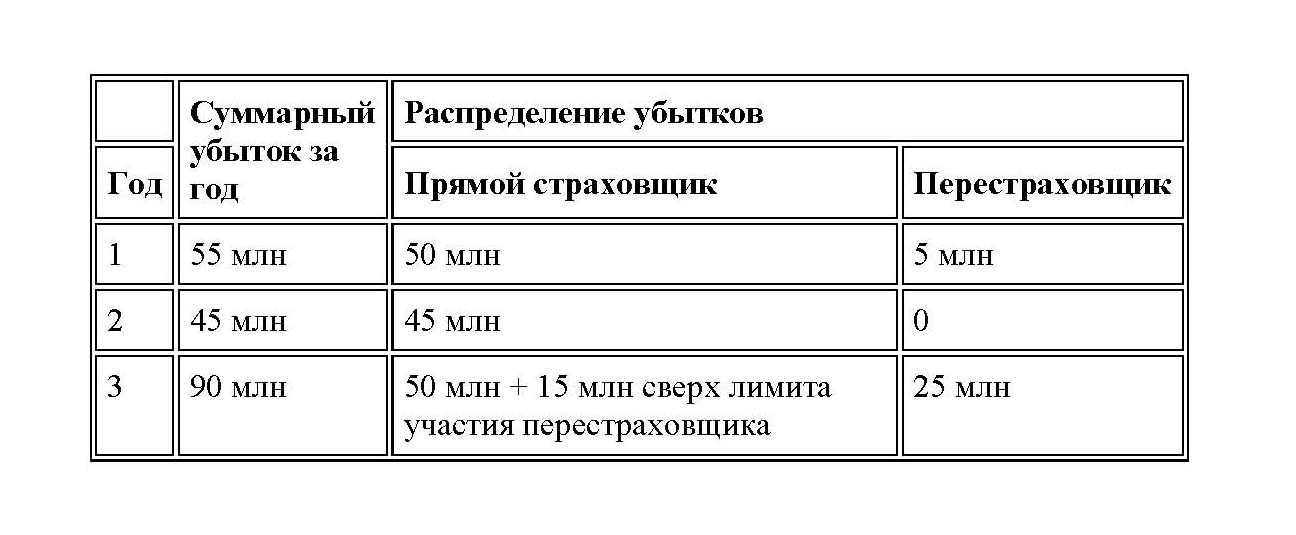

Договор Stop-loss разработан для прямых страховщиков, которые хотят получить всеобъемлющую защиту от флуктуаций их суммарных выплат за год для определенных классов страхования. В этой достаточно редкой форме перестрахования перестраховщик обязан покрыть любой суммарный убыток за год, если он превзошел собственное удержание перестрахователя. Удержание перестрахователя может быть установлено либо в виде процента от суммарных премий, заработанных за год, что является обычной практикой, либо в виде фиксированной суммы. Перестраховщик должен будет осуществлять выплаты вне зависимости от того, перекрыто ли собственное удержание одним очень крупным убытком или в результате аккумуляции мелких и средних убытков.

Поскольку договор перестрахования эксцедента убыточности не предназначен для того, чтобы освободить перестрахователя от всех предпринимательских рисков, то перестраховщик, что понятно, требует от перестрахователя наступления технического убытка (то есть того, что страховые операции нанесут убыток перестрахователю; то есть выплаты + расходы больше заработанных премий.) прежде, чем перестраховщик должен будет принять участие в выплатах.

Договор перестрахования эксцедента убыточности реально является наиболее объемлющей формой перестраховочной защиты. Однако перестраховщики не слишком желают заключать подобные договора и включают в них множество оговорок, что является причиной их относительно редкого использования. У перестраховщиков есть несколько причин, по которым они стремятся ограничить использования Stop-loss перестрахования:

В этом примере перестраховщик оплатит перестрахователю все убытки, понесенные за год сверх суммы, равной 100% от заработанных за год премий, если убыточность у перестрахователя превысит 100%. При этом выплаты перестраховщика не могут быть больше 50% от заработанных перестрахователем премий. Заметим, что прежде, чем данный договор перестрахования эксцедента убыточности начнет действовать, убыток перестрахователя от страховых операций составит 30% от заработанных премий.

Меню

Allinsurance.kz

Казахстанский портал о страховании

Allinsurance.kz

Казахстанский портал о страховании

23

Вт, апр

О том, что думают страховщики о перспективе введения обязательного финансового обеспечения ответственности операторов за утечку персональных данных порталу "Страхование сегодня" рассказал Евгений Уфимцев, Президент Всероссийского союза страховщиков (ВСС), Российского союза автостраховщиков (РСА), Национального союза страховщиков ответственности (НССО).

О том, что думают страховщики о перспективе введения обязательного финансового обеспечения ответственности операторов за утечку персональных данных порталу "Страхование сегодня" рассказал Евгений Уфимцев, Президент Всероссийского союза страховщиков (ВСС), Российского союза автостраховщиков (РСА), Национального союза страховщиков ответственности (НССО). Петра Хилькема, председатель Европейского управления страхования и профессиональных пенсий (Eiopa), сообщила директорам по рискам ведущих страховых и перестраховочных компаний Европы, что регулятор продолжает обсуждать «варианты политики» о том, как лучше застраховать предприятия и домохозяйства ЕС от климатических изменений, связанных с природными катастрофами, совместно с Европейским центральным банком (ЕЦБ).

Петра Хилькема, председатель Европейского управления страхования и профессиональных пенсий (Eiopa), сообщила директорам по рискам ведущих страховых и перестраховочных компаний Европы, что регулятор продолжает обсуждать «варианты политики» о том, как лучше застраховать предприятия и домохозяйства ЕС от климатических изменений, связанных с природными катастрофами, совместно с Европейским центральным банком (ЕЦБ).